(アイキャッチ画像は「無料家計簿・お金の見える化アプリ|マネーフォワードME」トップページよりスクリーンショットにて引用)

ボクはわずか数年で260万円もの借金を作り上げ、その後2年少々でそれを完済し、現在は着実に資産を増やし続けています。

ボクがここまで借金をしてしまった理由は、よくある「ギャンブルに使いこんだ」とか「連帯保証人になったら債務者に逃げられた」等のすごいものではありません。

逆に、完済や、その後の資産形成においても、何かすごい、「借金が3分の無料診断でチャラに!」や「1か月で資産を10倍にする投資術!」のようなウラがあるわけでもありません。

両者とも、理由は、「家計簿」です。

家計簿をつけなかったら、借金が増えた。

家計簿をつけたら、借金を完済し、資産も増えた。

ただそれだけのことです。

本記事では、まさにボクの人生を変えてくれたと言っても過言ではない家計簿、「マネーフォワードME」についてご紹介します。

(つまり、結論としては、「みんなもマネーフォワードME使おうぜ!」なんですけどね笑)

もくじ

なぜボクは借金をしてしまったのか

時系列といいますか、物語的な形で経緯について語った記事としては、「ボクが260万円借金するまで」カテゴリで7記事もつかって書いたものがあるのですが、、、

ここでは、そういう精神的な話ではなくて、もう少し現象そのものに寄り添って分析をしてみます。

支出を把握していなかった

本記事を書いている平成31年現在ではもちろん違いますが、ボクが借金人生へ転落していっていた頃は、「とりあえず手元に現金がなくても決済ができるから」というのも理由の一つとして、モバイルSuicaやクレジットカードを利用していました。

そしてモバイルSuicaの個別の履歴を確認することはなく、見ていたのは毎月送られてくる、「チャージ額がいくらだったか」だけを示したクレジットカードの利用明細でした。

また、モバイルSuica以外の分のクレジットカード明細についても、金額を確認していただけで、中はほとんど読んでいなかったと思います。

そしてこれらの数字も、単に「口座にいくら用意すればいいか」の資料としてしか見ていなかったので、引き落とし口座の準備が終わった後は、もう内容は忘れていました。

これでは当然、「何にいくら使ったか」なんてわかりません。

そのうち収入は増えると信じていた

当時社会人になりたてだったボクは、漠然と「終身雇用・年功序列っぽい会社に入ったのだから、だんだん給料は増えるだろう」といい加減に考えていました。

その結果、だんだん借金が増えていっていた頃も、「今月はたまたま赤字だったけど、来月は黒字だろうから、そこで取り返せるだろう」「今年は借金が増えてしまったけど、来年はもっと年収が増えるだろうからすぐに返せるだろう」と、根拠のない思い込みに従い、借金を増やしていってしまいました。

実際には、入社1年目より2年目の方が手取りが少ないという有名な話があるのはもちろん(税金の関係ですね)、昇給額だって、そんな、1年経つごとに月収が何万円も増える、というなレベルの話ではありません。

この幻想は、一刻も早く捨てるべきでした。

そのためには、収入を前年とひと目で把握できるツールが必要でしたが、当時、銀行の通帳と給与明細しかツールを持っていなかったボクは、記帳も給与明細のファイリングも面倒くさがってしなかったため、確認する手立てがありませんでした。

「お金の使い方」を考えたことがなかった

自分にとって、何が必要で、何が不要なものか。

そういったことを、借金が増えていっていた時期のボクは、考えたことがありませんでした。

なんとなく、「これくらいなら大丈夫だろう」と、しっかりとした根拠もなく、お金を使いたいと思った時にはたいてい踏みとどまることなく使っていました。

結果、収入に見合わない、垂れ流しの支出が続いていました。

資産を把握していなかった

ボクは、とりあえず銀行口座の残高だけは引き落としに間に合わせるために確認はしていましたが、それ以外、財布の現金はもちろん、モバイルSuica残高、プリペイドカードや商品券、従業員持株会、貯蓄型の保険などといった、自分の資産を把握していませんでいた。

このため、借金が増えていった時期はもちろん、返済期においても、「まず目先の生活費(と借金返済)、ついで中期的な貯金、そして最後に老後の資産形成」という当たり前の順番の資金配分ができていませんでした。

そしてこれはお金に限ったことではなく、モノに関しても同様で、部屋がまったく片付けられていない、いわゆる「汚部屋」に住んでいたため、自分が何を持っているのかが把握できておらず、そのために発生していた余計な支出がありました。

もっとも象徴的なのは、後に部屋を片付けた際に、プリンターのインクが全色セットで7箱もあったことです。

これは、「1色インクが切れる→前に買った気もするけどどこにあるかわからないからまた買うか→家に何色が残ってるかわからないからとりあえず全色セットで買おう」という動きを繰り返した結果でした。

同様のことが、インクに限らず、ありとあらゆるモノについて発生していました。

唯一かつ最強! 自力で借金を完済する方法

以上を踏まえ、借金完済を自力で達成する方法がひとつだけあります。そしてこの方法は最強です。

…と、だいぶ大げさなことを言ってしまいましたが、これは当たり前かつ単純なことで。

収入が支出を上回る状態を続けることで、借金は完済できます。

…すごい裏ワザみたいなのを期待させる感じですみませんでした。

でも実際そうですよね。

過去の収支の結果である現在の資産と、現在の収支を把握し、未来の収支を決める。

これが答えですよね。

ちなみに、上で「唯一」と書きながら早くも自分で例外を見つけてしまったのですが、あまりに自分自身の資産を把握できてなさすぎて、実は借金額を上回る資産を持っていたにもかかわらずそれを把握できていなかった場合は、その資産を動かすだけで借金は完済できてしまいますね笑

もっとも、その場合も、完済後にふたたび借金をせず、資産を増やしていくためにはやはり「収入が支出を上回る状態」が必要になってきますが…。

…「収入>支出」。こんな当たり前のこと、何を今さら、と思われるかもしれません。

でも、「ボクが260万円借金するまで」でもふれた通り、これまでの人生をお金にルーズな状態で過ごしてきてしまったボクは、この当たり前のことが、きちんと理解できていませんでした。

そのため、上述の様々な借金にいたる要因を発生させてしまっていました。

そして、ボクが思うに、おそらく、意外と、このことをきちんと理解できていない人は多いのではないかと。

すでに借金を抱えてしまい、どうすればいいのか途方に暮れてしまっている方の中にも、実はこれが理解できていない方も含まれているかもしれない。

あるいは、今はたまたまお金のかからない生活をしているから借金をしていないだけで、潜在的には債務者予備軍な方もいるかもしれない。

そんな気がします。

マネーフォワードMEで収支と資産を把握し、改善する

そこで、「収入>支出」を実現し、かつ資産の把握を可能としてくれる、マネーフォワードMEの登場です。

トップ画面からしてすでに楽しい

というわけで、マネーフォワードMEにログインして最初に表示される画面のスクリーンショットを載せてみます。

(あくまで例ですよ! 実在の人物の実際の資産や収支とはたぶん関係ないですよ! たぶん。)

もう、この1画面に収まる範囲内だけで、すでに心躍りません?

資産がもうがっつり見えてる感じしません?

収支がひと目で把握できてる感じしません?(ゴリ押しですね笑)

まずもって、左上、「総資産」が1円単位で表示されるってすごいですね。

しかも円グラフで、どんな種類の資産がどれくらいあるのか、ひと目でわかります。

(この例の人は、総資産が300万円しかないのに半分近くがFXになっていて、とても心配ですね! 生活防衛資金とか、大丈夫なんでしょうか。)

ちなみに、「保険」と「預金・現金・仮想通貨」との間にある細すぎて見えないところは「ポイント」です。Tポイントとか、dポイントとか、そういうの。そこまで管理できるんです!

これで資産の把握はばっちりですね。

そしてその下に続くのが各々のお金を入れるところ(マネーフォワードMEでは「口座」と呼びます)の詳細です。

財布の中の金額から察するに、たぶん、この例の人は小学生か中学生ですね笑

その下の「マネースクエア」という表示は、「完済、からの資産運用」の記事で触れた、「トラリピ」です。

マネーフォワードMEでは、銀行、クレジットカード、証券会社、モバイルSuicaなどのオンラインで履歴が見られる電子マネーの類は、すべて自動で残高の情報を取得してきて、ここに表示してくれます!

そして、財布の現金のようなオフラインのものや、トラリピなどのマネーフォワードME非対応の金融機関については、手動で値を反映させることができます。

右の「カンタン入力」と、その下の「最新の入出金」は、要するに、家計簿ですよね。

上述の残高同様、使った履歴についても、オンラインで見られるものは自動で取得してきてくれます。

そして、マネーフォワードMEが自動で取得できないものについては、「カンタン入力」や別画面(「家計簿」画面)から手入力ができます。

画像の例でいえば、「水道料金」は銀行から、「入 京王下北 出 千歳烏山」のような電車の履歴っぽいのはモバイルSuicaから自動で取得してきたもので、「プッチ」(大森の駄菓子屋さん)や「青いレンガ」(下北沢のベビーカステラ屋さん)のような、現金しか使えないお店での支払いは、手入力したものです。

その下には、切れてしまって実際の額は見えなくなっていますが、画面表示時点での、その月の収入、支出、収支が表示されています。

さらにその下にも、現在の資産や、最近の資産の推移がひと目でわかるグラフや表が続いています。

そしていちばん右には、お金に関する考え方をじわじわと「貯まる」方向へ変えてくれる、ステキなコラムがたくさん表示されていますね。

もう、このトップ画面だけでも、借金を完済できそうな気がしてきますね!

家計簿画面でお金の動きを把握

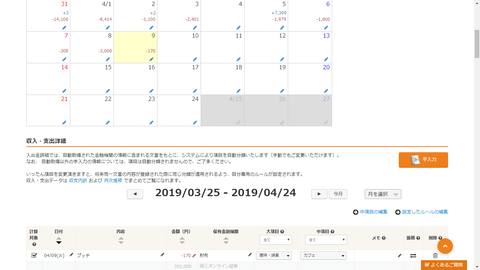

家計簿画面では、その月の支出、収入、収支の数字のほか、画像のようなカレンダーと表があります。

1か月が3月25日から4月24日までと中途半端な区切りになっているのは、この例の人の給料日が25日だからです。

もちろん1日から31日まで、という設定もできますし、自分の好きな月初めの日を決めることができます。

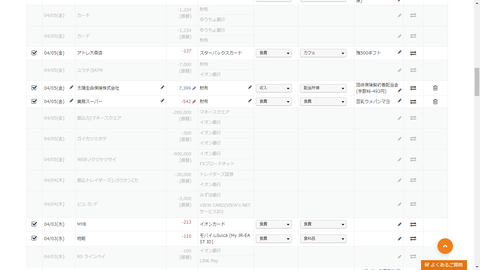

もっとたくさん入出金履歴がわかるところまでスクロールしてきました。

えぇ…こんなにいろいろ入力しなきゃいけないの…?めんどくさい…。そう思われました?

実は、この1画面の中で、手入力をしたのは、エンピツマークのついている、「財布」の現金のかかわる2件だけです。

他は、すべて、マネーフォワードMEが自動で取得してきてくれた情報です!

そしてさらにステキなのが、「振替」機能。

画像中で、グレーになっているところが該当するのですが、たとえば一番上の1,234円の動き2件。

これ、1番目は財布からゆうちょ銀行への預け入れ、2番目はゆうちょ銀行から財布への引き出しなんですね。(何やってんだ、って感じの動きですが笑)

よく見てみると、その下の方のグレーのものも、そういう、お金を自分の資産の中で移動させた感じの履歴ばかりですよね。

こういうのって、自分の資産が増える「収入」でも、資産が減る「支出」でもないけれど、記録はしておかないと各資産の額がおかしくなっちゃうじゃないですか。

そういうのをうまく処理してくれるのが、この「振替」機能です。

もし手書きの家計簿や、いわゆるエクセル家計簿で同様の機能を実現しようとすると、口座の数だけ表を用意しないといけなくなってしまいますね。

…めちゃくちゃ面倒ですね。

それを、自動でカンタンにやってくれるのが、マネーフォワードMEのスゴイところです。

そしてこの機能があるからこそ、ボクは安心して、SuicaにWAONにnanacoに…と、たくさんの電子マネーを使うことができているのです。

そして、ここまでお読みいただければもうお気づきかもしれませんが…

マネーフォワードMEで情報が取得できる電子マネーやクレジットカードだけを使って生活していれば、家計簿への数字の入力が完全に自動化できます!

あなたがやるのは、数字以外、「何に使ったか」のカテゴリやメモの部分の入力だけです。

現実的には、現金しか使えないお店なんかもあるので、なかなかそううまくはいきませんが…

それでも、電子マネー・クレジットカード利用を基本として、現金は補助とすれば、だいぶ入力の手間は省けますよね。

これが、マネーフォワードMEが、1円単位でしっかりつけていても、続けられる家計簿である理由です。

そして、こうやって支出を「見える化」することで、自分が何にお金を使ったのかがわかり、「それは本当に必要だったのか」「今度からお金の使い方をどう改めよう」と考える資料とすることができます!

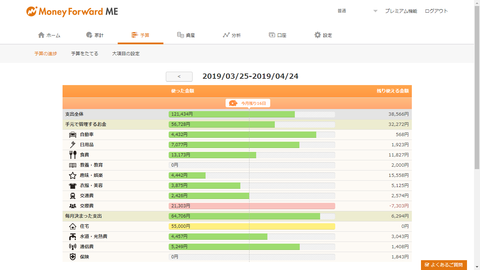

予算の進捗画面で使い過ぎを防止

でも、電子マネーやクレジットカードばかり使っていたら、「何にいくら使ったか」「あといくら使えるのか」がわかりにくいから、使いすぎちゃうのでは…?

そんな心配をなくしてくれるのが、この「予算の進捗」画面です。

予め自分で決めておいた月の「予算」に対し、いま現在どれくらい使ったかと、あといくら使えるかをわかりやすく表示してくれるのがこの画面です。

この例の人でいえば、「食費」や「交通費」などはおおむね上手に使えているようですが、「自動車」「日用品」なんかがちょっと使い過ぎ、「交際費」はもう完全にアウトですね。

でも逆に、「趣味・娯楽」などに今月はあまりお金をかけていないので、全体としてはまだ少し余裕がある、そんな感じですね。

そしてスマホアプリでは、この、残りの使えるお金を週あたりで割った値も表示することができます。

これらを駆使することで、「食費は、あと買い出し2回分くらい残ってるな、外食も2回ならいける」「もう飲み会に誘われても原則断る!」などと、予算の範囲内に収まるお金の使い方を、つねに意識することができます。

ただし残念ながら、一部の電子マネーやクレジットカードは、反映が数日後になってしまいますので、その点は注意が必要です。

(あまりギリギリを攻めないで、余裕をもってお金を使えば大丈夫なんですけどね!)

その他の機能も充実!

ほかにも、自分の資産総額やその推移をトップ画面よりも詳細に表示してくれる「資産」カテゴリの各画面や、過去の自分や、理想的な家計のユーザーと収支を比較したり、将来の予測をたてたりすることができる「分析」カテゴリの各画面、銀行やクレジットカードなどを登録したり、残高を確認したりできる「口座」カテゴリの各画面など、マネーフォワードMEにはさまざまな機能がそろっています。

「収入>支出」のための活かしかた

以上をまとめると、「収入>支出」は、

- 保有しているありとあらゆる口座をマネーフォワードMEに登録する

- 予算の進捗画面を参考に、自分で決めた予算を超えないようにお金を使う

- 日々の収支を、自動取得を基本としながら、手入力で補いすべて記録する

- 予算と実績を見比べ、改善点を探し、来月に活かす

といった作業の繰り返しで実現できますね!

これであなたも、脱・債務者(予備軍)!

いちど各口座を登録してしまえば、あとの運用はびっくりするくらい簡単です。

ぜひお試しを!

なお、無料でも、機能の一部(1年分のデータ閲覧、10件までの口座の連携)は使えますが、ボクとしては、月額500円のプレミアムサービスを利用することを強くおすすめします。

実際、ボク自身は、マネーフォワードMEを使い始めた当初よりプレミアムサービスを利用開始することで、借金の完済に寄与することができました。

まずは無料会員登録をして、ご自身のメインバンクとふだんお使いの電子マネーを登録して試してみつつ、気に入ったらぜひ、プレミアム会員になってみてください!

詳しくは「プレミアムサービスでできること」も見てみてくださいね。

そして資産形成へ

こうしてマネーフォワードMEを使っていると、やがて、自分の借金が減り、完済後は資産が増えていくのを見るのが、とても楽しみになってきます。

そうすると、おのずともっと資産を増やしたい、と意欲がわいてきて、資産運用にも興味が出てくる…と思います笑

この感覚を、ぜひ味わっていただきたいな…と思います。

もちろん、借金なんかしてないよ! って方も。

残念ながら、マネーフォワードMEに関するいいバナーはなかったのですが、株式会社マネーフォワードさんの提供する他サービスで、いろいろ面白いのがありました。

以下のバナーはすべて、本記事でご紹介したマネーフォワードMEのものではありませんが、ご参考までに。

資産運用に成功していろいろ収入が出てきたら、確定申告も必須ですよね…!

たぶん、ボクも平成31/令和元年分からは確定申告が必要になると思うので、年末年始に向けて今から勉強しておきます。

会社設立に必要な書類が、スマホでも、ラクにできちゃうみたいです。すごいですね。

クレジットカードも始めたみたいです。最近のマネーフォワードさんの成長っぷりはすごい。

…思いの外長くなってしまいました。

しかもなんか勝手に広告したみたいな記事になっちゃいましたね笑

(ちなみにマネーフォワードMEのアフィリエイトは見つけられなかったので、この記事を読んでマネーフォワードMEに登録していただいたところで、ボクには1円たりとも入りません笑←バナーのある、マネーフォワードME以外のやつはまぁそれはそれでアレですが…)

最後までお読みいただき、ありがとうございました!